Финансовая устойчивость предприятия напрямую зависит от управления кредиторской задолженностью. Оптимизация этого процесса позволяет обеспечить плавный денежный поток, минимизировать риски дефолта и повысить конкурентоспособность компании на рынке.

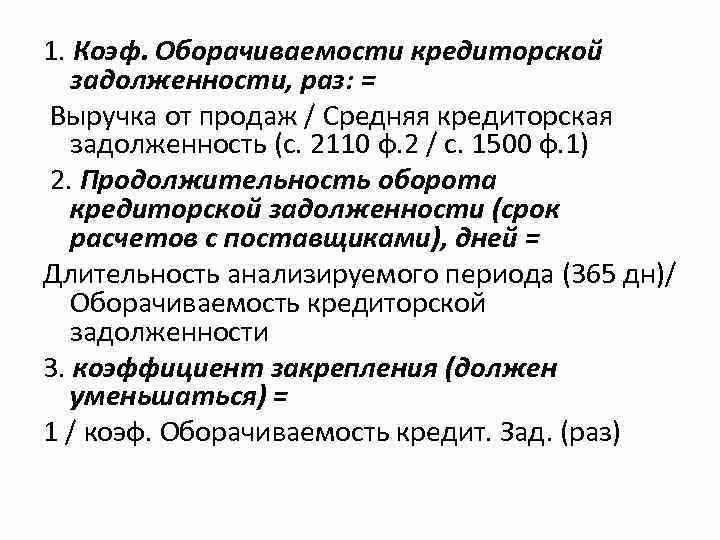

Формирование формулы оборачиваемости кредиторской задолженности является важным шагом в оптимизации финансовых процессов предприятия. Он позволяет рассчитывать эффективность управления задолженностью и принимать взвешенные решения для улучшения финансового положения компании.

Применение методов оптимизации оборачиваемости кредиторской задолженности позволяет достичь максимальной эффективности управления финансами предприятия. Выбор оптимальных стратегий оплаты поставщикам, сроков погашения задолженности и условий договоров является основой для достижения стабильного финансового положения компании.

Плюсы и минусы показателя Оборота Долга Поставщикам

Одним из главных плюсов данного показателя является его простота расчета. Для получения значения Оборота Долга Поставщикам не требуется проводить сложные финансовые анализы или использовать специализированное программное обеспечение. Расчет можно выполнить вручную, используя данные из финансовой отчетности организации.

Оборот Долга Поставщикам также предоставляет предприятию информацию о его эффективности в управлении кредиторской задолженностью. Если показатель низкий, это может указывать на то, что организация слишком долго откладывает платежи поставщикам, что в свою очередь может привести к ухудшению отношений и потере доверия со стороны поставщиков.

Однако у показателя Оборота Долга Поставщикам есть и свои минусы. Например, он не учитывает различные условия поставок и оплаты, а также не учитывает индивидуальные особенности деятельности организации. Показатель не является единственным исчерпывающим критерием для оценки финансовой устойчивости организации, и его результаты должны быть интерпретированы с учетом других факторов.

В целом, показатель Оборота Долга Поставщикам представляет собой полезный инструмент для анализа финансовой устойчивости организации. Он позволяет оценить эффективность управления кредиторской задолженностью и помогает принимать рациональные управленческие решения. Однако для получения полной и объективной картины финансового состояния предприятия необходимо учитывать и другие финансовые показатели и факторы.

| Плюсы | Минусы |

|---|---|

| Простота расчета | Не учитывает условия поставок и оплаты |

| Показатель эффективности управления кредиторской задолженностью | Не учитывает индивидуальные особенности организации |

| Помогает принимать рациональные управленческие решения | Не является единственным исчерпывающим критерием |

Влияние оборота задолженности перед поставщиками на финансовую устойчивость предприятия

Оборот задолженности перед поставщиками позволяет оценить, насколько эффективно предприятие распоряжается своими средствами и насколько оперативно выплачивает свои долги поставщикам.

Более высокий коэффициент оборота задолженности перед поставщиками указывает на то, что предприятие управляет своими финансовыми ресурсами более эффективно, что может способствовать повышению его финансовой устойчивости. При этом, предприятие может иметь возможность получать лучшие условия поставок от поставщиков, так как оно своевременно и полностью выплачивает свои долги.

Однако, следует помнить, что слишком высокий оборот задолженности перед поставщиками может также свидетельствовать о неплатежеспособности предприятия или о его низкой платежной дисциплине. Такое положение может привести к потере доверия со стороны поставщиков и снижению условий поставок, что может негативно сказаться на финансовой устойчивости предприятия.

Важность оптимального уровня оборота задолженности перед поставщиками

Для обеспечения финансовой устойчивости предприятия, необходимо достичь оптимального уровня оборота задолженности перед поставщиками. Оптимальный уровень оборота задолженности перед поставщиками определяется с учетом специфики отрасли, в которой работает предприятие, и его финансового положения.

Превышение оптимального уровня оборота задолженности перед поставщиками может привести к увеличению рисков и затрат на финансирование долговой нагрузки. Недостаток оборота задолженности перед поставщиками, в свою очередь, может привести к проблемам с обеспечением поставок и снижению конкурентоспособности предприятия.

Таким образом, оптимальное управление оборотом задолженности перед поставщиками является важным инструментом для обеспечения финансовой устойчивости предприятия и его конкурентоспособности на рынке.

Готовый коэффициент оборачиваемости кредиторской задолженности

Основная идея готового коэффициента оборачиваемости кредиторской задолженности состоит в измерении скорости, с которой предприятие выплачивает своим кредиторам. Чем выше значение коэффициента, тем быстрее компания выплачивает свои обязательства.

Вычисление готового коэффициента оборачиваемости кредиторской задолженности основывается на данных о среднегодовой сумме кредиторской задолженности и среднегодовых закупках предприятия. Формула для расчета коэффициента проста: готовый коэффициент оборачиваемости кредиторской задолженности = среднегодовые закупки / среднегодовая сумма кредиторской задолженности.

Значение готового коэффициента

Значение готового коэффициента оборачиваемости кредиторской задолженности может быть разным для разных предприятий и отраслей. Однако, в среднем, считается, что значение коэффициента в диапазоне от 1 до 3 является нормальным, а значения ниже 1 могут указывать на проблемы в управлении кредиторской задолженностью.

Высокий коэффициент может свидетельствовать о том, что предприятие быстро выплачивает свои обязательства, что может быть положительным сигналом для кредиторов и инвесторов. Однако, слишком высокое значение коэффициента также может указывать на избыточное финансирование и потенциальные проблемы с ликвидностью.

Низкий коэффициент, в свою очередь, может указывать на проблемы с платежеспособностью и невозможностью вовремя выплачивать кредиторскую задолженность. Это может привести к проблемам с кредиторами и снижению доверия со стороны инвесторов.

Интерпретация готового коэффициента

Интерпретация готового коэффициента оборачиваемости кредиторской задолженности требует учета особенностей каждой конкретной ситуации и отрасли. Необходимо учитывать общую финансовую ситуацию предприятия, его стратегию развития, а также влияние внешних факторов, таких как экономическая конъюнктура и законодательство.

Важно также проводить сравнительный анализ коэффициента в динамике и сравнивать его со средними значениями для отрасли. Это позволит выявить тенденции в управлении кредиторской задолженностью и принять соответствующие решения для улучшения финансовой устойчивости предприятия.

Выгода от управления сроками погашения долгов

При правильном расчете и контроле сроков погашения задолженности перед поставщиками, компания может достичь оптимального баланса между собственными денежными средствами и финансовыми обязательствами. Это позволяет избежать непредвиденных финансовых затрат, связанных с просроченными платежами или штрафными санкциями.

Оптимизация сроков погашения долгов также позволяет снизить риски, связанные с нехваткой ликвидности. Предвидение и учет сроков платежей позволяют при необходимости заранее привлекать дополнительные финансовые ресурсы или рассматривать возможность реорганизации своей кредиторской задолженности.

Плюсы и минусы учета показателя оборачиваемости долгов

Для оценки эффективности управления задолженностью перед кредиторами применяется показатель Accounts Payables Turnover. Этот показатель позволяет определить скорость оборачиваемости долгов и сроки погашения кредиторской задолженности.

Однако, при использовании данного показателя следует учитывать его ограничения и недостатки. Во-первых, показатель не учитывает масштабы и объемы долговых обязательств. Во-вторых, он не принимает во внимание особенности отрасли и временные колебания в бизнес-цикле.

Также, показатель не позволяет исключить возможность манипуляций с отчетностью и переноса платежей на будущий период для искусственного улучшения показателей. Поэтому, для полного и объективного анализа эффективности управления долгами, рекомендуется использовать и другие показатели и методы оценки.

- Влияние оборачиваемости долгов на финансовую устойчивость

Оборачиваемость долгов имеет прямое влияние на финансовую устойчивость компании. Быстрое погашение кредиторской задолженности позволяет улучшить показатели ликвидности и снизить негативные последствия просроченных платежей.

Компании с высокой оборачиваемостью долгов имеют больше возможностей для инвестиций, развития и роста. Они также могут улучшить свою репутацию перед поставщиками и получить более выгодные условия сотрудничества.

Однако, слишком высокая оборачиваемость долгов также может иметь негативные последствия. Быстрое погашение задолженности может привести к недостатку собственных денежных средств и затруднить бизнес-процессы компании. Поэтому, для достижения оптимальной оборачиваемости долгов, необходимо проводить сбалансированную политику управления финансами и учета сроков погашения долгов.

Построение готового коэффициента оборачиваемости долгов позволяет компаниям анализировать и контролировать свою задолженность перед кредиторами, а также принимать эффективные управленческие решения для улучшения своего финансового состояния и достижения долгосрочной устойчивости.

Средние статистические значения коэффициента по годам для предприятий РФ являются важной информацией для сравнительного анализа и оценки эффективности управления долгами. Они позволяют компаниям проследить динамику своих показателей и взаимодействовать со своими контрагентами на более выгодных условиях.

Влияние показателя оборачиваемости кредиторской задолженности на финансовую устойчивость предприятий

Высокая оборачиваемость кредиторской задолженности говорит о том, что предприятие успешно управляет своими финансовыми обязательствами и имеет достаточные средства для своевременной оплаты поставленных товаров и услуг. Это способствует установлению доверительных отношений с поставщиками, повышает репутацию предприятия и открывает дополнительные возможности для получения выгодных условий поставки.

Однако, слишком высокий показатель оборачиваемости кредиторской задолженности также может сигнализировать о проблемах. Например, это может указывать на то, что предприятие активно использует отсрочку платежей у поставщиков, чтобы замедлить отток денежных средств из компании. В таком случае, предприятие может столкнуться с проблемами в оплате кредиторской задолженности в срок, что может негативно отразиться на его репутации и отношениях с поставщиками.

Важность постоянного мониторинга и анализа показателя оборачиваемости кредиторской задолженности

Для достижения финансовой устойчивости и оптимального управления кредиторской задолженностью необходимо постоянно мониторить и анализировать показатель оборачиваемости. На основе результатов анализа можно разрабатывать стратегии оптимизации процессов работы с поставщиками и улучшения финансовых показателей.

Одним из возможных методов оптимизации является улучшение процессов закупок и управления запасами. Например, предприятие может разработать стратегию заключения долгосрочных договоров с поставщиками, что позволит получить лучшие условия поставки и снизить кредиторскую задолженность. Также важно установить эффективные системы контроля и учета поставок, чтобы предотвратить просрочки платежей и избежать штрафных санкций.

В целом, показатель оборачиваемости кредиторской задолженности является важным инструментом для оценки финансовой устойчивости предприятия. Правильное управление этим показателем позволяет не только снижать финансовые риски, но и создавать благоприятные условия для развития бизнеса.