В рамках налоговой системы Российской Федерации существует понятие статуса налогового плательщика в отношении налога на доходы физических лиц, также известного как 2 НДФЛ. Этот статус отражает платежеспособность гражданина перед государством и является важным фактором для определения налоговых обязательств.

Получение статуса налогового плательщика в 2 НДФЛ подразумевает, что физическое лицо достигло определенного уровня дохода, который подлежит обложению налогом. Это может быть зарплата, доходы от сдачи недвижимости в аренду, продажа имущества и другие источники доходов.

Наличие статуса налогового плательщика в 2 НДФЛ означает, что лицо обязано регулярно подавать налоговую декларацию и уплачивать налог в установленные сроки. Кроме того, такой статус дает гражданам определенные преимущества в виде возможности получения налоговых вычетов и льгот, которые могут значительно снизить налоговую нагрузку и улучшить финансовое положение налогоплательщика.

Таблица кодов статусов плательщика налога

В таблице приведены коды статусов плательщика налога, которые используются для заполнения поля 101 в документе. Каждый код соответствует определенному статусу, который определяет права и обязанности налогоплательщика перед налоговыми органами.

1. Код 001 — Физическое лицо, не являющееся индивидуальным предпринимателем

Описание: Данный код применяется для физических лиц, которые не занимаются предпринимательской деятельностью как индивидуальные предприниматели. Они обязаны заполнять и подавать справку 2-НДФЛ, указывая все доходы и полученные вычеты.

2. Код 002 — Индивидуальный предприниматель

Описание: Данный код применяется для физических лиц, занимающихся предпринимательской деятельностью на индивидуальной основе. Они должны заполнять и подавать справку 2-НДФЛ, указывая доходы и полученные вычеты, связанные с их предпринимательской деятельностью.

3. Код 003 — Выполняющий работу (услугу) по трудовому договору

Описание: Данный код применяется для физических лиц, которые работают по трудовому договору. Они обязаны заполнять и подавать справку 2-НДФЛ, указывая все доходы, полученные от работодателя, а также полученные вычеты.

Таблица кодов статусов плательщика налога позволяет определить правильный код для заполнения поля 101 в документе. Правильное указание кода является важным моментом при подаче справки 2-НДФЛ и позволяет избежать ошибок и дополнительных проверок со стороны налоговых органов.

Коды налогоплательщика и их значения

При заполнении поля 101 в платежной справке по 2 НДФЛ, необходимо указать код статуса налогоплательщика. Каждый код имеет свое значение, которое определяет категорию и особенности налогообложения данного налогоплательщика.

1. Код 001 — Физическое лицо, не являющееся индивидуальным предпринимателем

Код 001 присвается физическим лицам, которые не занимаются предпринимательской деятельностью. Такие налогоплательщики уплачивают налог на доходы физических лиц (НДФЛ) согласно общим правилам и ставкам.

2. Код 002 — Индивидуальный предприниматель

Код 002 присваивается физическим лицам, зарегистрированным в качестве индивидуальных предпринимателей. Такие налогоплательщики осуществляют предпринимательскую деятельность и уплачивают налоговые обязательства в соответствии с правилами, установленными для индивидуальных предпринимателей.

3. Код 003 — Иностранный гражданин

Код 003 присваивается иностранным гражданам, находящимся на территории Российской Федерации и получающим доходы. Такие налогоплательщики обязаны уплачивать налоги в соответствии с договорами об избежании двойного налогообложения и законодательством Российской Федерации.

Таким образом, правильный выбор и указание соответствующего кода налогоплательщика в поле 101 платежной справки является важным шагом для корректного расчета и уплаты налога.

Действующие правила заполнения справки

При заполнении справки о доходах по форме 2-НДФЛ необходимо соблюдать определенные правила, чтобы предоставить точные и достоверные данные о своих доходах налоговой службе. Важно следовать инструкциям и не допускать ошибок, чтобы избежать штрафов и проблем с налоговой проверкой.

1. Правильное указание периода

В справке указывается период, за который предоставляются данные о доходах. Обратите внимание, что период должен быть за календарный год, то есть с 1 января по 31 декабря.

2. Необходимость указания всех доходов

В справке следует указывать все полученные доходы за указанный период. Это включает в себя зарплату, вознаграждения, проценты по вкладам, доходы от аренды и т.д. Не стоит утаивать информацию о каких-либо доходах, так как это может привести к неприятным последствиям.

Примечание: Если вы не получали доходы в течение указанного периода, в справке следует указать данную информацию. Например, можно указать, что вы не работали или не получали другие доходы в указанный период.

3. Правильное заполнение данных

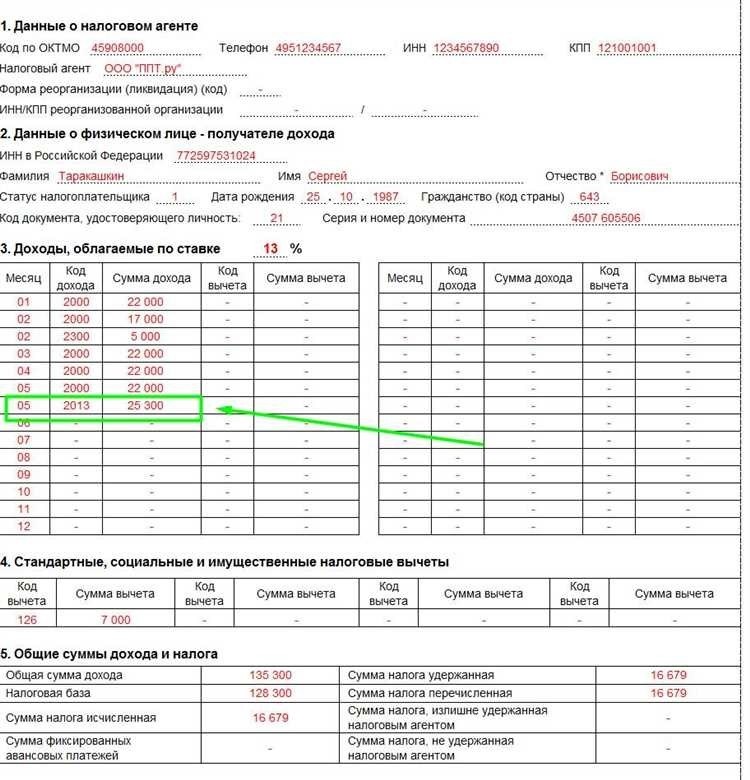

При заполнении справки необходимо внимательно и правильно указывать все данные. Следует указать ФИО налогоплательщика, его ИНН, а также все необходимые сведения о доходах: сумму, источник получения, период получения и прочие сведения. Важно не допускать ошибок и опечаток, чтобы избежать проблем с налоговой службой.

4. Подпись и дата

По завершении заполнения справки необходимо поставить свою подпись и указать дату заполнения. Подпись должна быть личной и соответствовать вашему полному имени. Дата должна быть актуальной и соответствовать дню, когда вы заполнили справку.

Следуя этим правилам при заполнении справки о доходах по форме 2-НДФЛ, вы сможете предоставить достоверную и точную информацию о своих доходах. Это поможет избежать возможных проблем с налоговой службой и обеспечит законность вашего участия в налоговом процессе.

Ошибки при заполнении поля 101 в платежке

При заполнении поля 101 в платежном поручении могут возникнуть различные ошибки, которые могут привести к некорректной обработке платежа или отказу в его принятии.

1. Неправильное указание кода статуса налогоплательщика

Одной из распространенных ошибок является неправильное указание кода статуса налогоплательщика в поле 101. Код статуса налогоплательщика представляет собой числовое значение, которое определяет налоговый режим и правила налогообложения для данного налогоплательщика. Неправильное указание кода может привести к неправильному начислению налогов и нарушению законодательства.

2. Отсутствие или неправильное заполнение обязательных полей

В платежке необходимо заполнить ряд обязательных полей, таких как ИНН (индивидуальный налоговый номер) плательщика и получателя, КПП (код причины постановки на учет) получателя и др. Отсутствие или неправильное заполнение этих полей может привести к неправильному зачислению платежа или его отказу.

3. Неправильное указание суммы платежа

В поле суммы платежа необходимо указать точную сумму, которую плательщик желает перечислить. Неправильное указание суммы может привести к неправильному зачислению средств или их неполному зачислению.

4. Неправильное указание реквизитов плательщика и получателя

Реквизиты плательщика и получателя, такие как название организации, адрес, банковские реквизиты и др., должны быть указаны правильно и полностью. Неправильное указание реквизитов может привести к неправильной идентификации плательщика или получателя и неправильному зачислению платежа.

Чтобы избежать ошибок при заполнении поля 101 в платежке, рекомендуется внимательно проверить все указанные реквизиты, коды и суммы перед отправкой платежа. В случае возникновения ошибки, необходимо связаться с банком или специалистами по налоговому учету для уточнения правильного заполнения и предотвращения негативных последствий.

Сроки подачи справки о доходах

В соответствии с действующим законодательством, справку о доходах необходимо представить в налоговый орган не позднее 30 апреля следующего года после наступления налогового периода. Например, для доходов полученных в 2024 году срок подачи справки будет 30 апреля 2025 года.

Важно помнить, что налогоплательщик несет ответственность за своевременную подачу справки, поэтому рекомендуется собирать все необходимые документы заблаговременно и подавать справку в указанные сроки. Заранее подготовленная и правильно заполненная справка позволит избежать штрафных санкций со стороны налоговых органов.

Штрафы за несвоевременную подачу справки

За несоблюдение установленных сроков подачи справки о доходах предусмотрены штрафные санкции. Ставка штрафа составляет 1/150 ставки рефинансирования Центрального Банка России за каждый день просрочки. Таким образом, чем больше просрочка, тем выше будет штрафная сумма.

При этом, в случае если налогоплательщик представляет справку о доходах после установленного законом срока, но до того, как налоговый орган обнаружил нарушение, он может уйти от уплаты штрафа, оплатив только проценты за каждый день просрочки. Однако, если нарушение обнаружено налоговым органом, то налогоплательщик будет обязан уплатить как штраф, так и проценты.

Таким образом, своевременная подача справки о доходах важна не только для соблюдения законодательства, но и для избежания дополнительных расходов на уплату штрафных санкций. Поэтому, следует тщательно контролировать сроки подачи справки и быть готовым предоставить ее в налоговый орган вовремя.

Поле 101 в платежном поручении: важность правильного заполнения

Различные коды, которые можно указать в поле 101, указывают на разные категории налогоплательщиков и их юридический или физический статус. Например, код 001 может указывать на физическое лицо, которое является индивидуальным предпринимателем, а код 002 может означать, что плательщик – юридическое лицо.

Важность правильного заполнения поля 101

Правильное заполнение поля 101 является неотъемлемой частью налоговой дисциплины и требует внимательного отношения. Ошибки в заполнении этого поля могут привести к неправильному учету налоговых платежей и нарушению законодательства.

Например, неправильный указанный код может привести к тому, что налоговые органы будут рассматривать платежи как полученные от неправильного налогоплательщика, что в свою очередь может вызвать проверку и дополнительные вопросы со стороны налоговых органов.

Правильное заполнение поля 101 также имеет значение для налоговых вычетов и льгот, доступных определенным категориям налогоплательщиков. Например, если физическое лицо имеет статус ветерана труда, то у него может быть право на налоговый вычет. Однако, для получения такого вычета, необходимо правильно указать соответствующий код в поле 101.

Следите за обновлениями и правилами заполнения

Поля 101 в платежных поручениях регулярно обновляются и пересматриваются налоговыми органами. Поэтому важно следить за актуальными правилами и требованиями заполнения этого поля. Информацию о правилах заполнения можно найти на официальных интернет-ресурсах налоговых органов или уточнить у специалистов по налогам.

Заполняя поле 101 в платежном поручении, необходимо обратить внимание на все указанные требования и рекомендации. Излишняя небрежность или неправильное понимание инструкций могут привести к возникновению проблем с налоговыми органами и дополнительным временным и финансовым затратам.

Образец заполнения поля 101 в платежной поручении

При заполнении поля 101 необходимо выбрать соответствующий код, который будет указывать на ваш статус налогоплательщика. Данный код помогает налоговым органам определить ваше положение и права в сфере налогообложения. Неверно выбранный код может привести к ошибкам в заполнении справки и возникновению проблем с налоговой.

В таблице кодов статусов налогоплательщика можно найти соответствующий код вашего статуса. Таблица содержит список кодов и их расшифровку, что поможет вам правильно определить код вашего статуса налогоплательщика.

Правильное заполнение поля 101 в платежной поручении является неотъемлемой частью процесса подачи справки о доходах. Неправильно заполненный код может привести к задержке в обработке справки и возникновению недоразумений с налоговой службой.

Справка о доходах по форме 2-НДФЛ должна быть подана в установленные сроки. Задержка в подаче справки может повлечь за собой штрафные санкции со стороны налоговой службы. Поэтому важно заполнить поле 101 корректно и вовремя подать справку.

Таким образом, поле 101 в платежной поручении играет значимую роль в процессе заполнения справки о доходах по форме 2-НДФЛ. Правильный выбор кода статуса налогоплательщика и его заполнение помогут избежать непредвиденных проблем и обеспечат корректную обработку справки налоговыми органами.